پرایس اکشن (Price Action) یکی از کاربردیترین روشهای تحلیل تکنیکال است که به بررسی حرکت قیمت سهام میپردازد. این روش برای افرادی که به دنبال یادگیری سریع و در عین حال راحت، یک روش تحلیلی میگردند. بهترین گزینه محسوب میشود. چرا که در این روش، اندیکاتورها و فاکتورهای بنیادی در نظر گرفته نمیشود؛ زیرا معتقد است که همه این موارد در قیمت سهم روی تابلو نمود پیدا میکند.

در این مقاله به معرفی روش پرایس اکشن خواهیم پرداخت.

پرایس اکشن چیست؟

در این روش ما براساس حرکات قیمت، تصمیم به معامله خواهیم گرفت. در واقع در پرایس اکشن بدون نیاز به ابزار اضافی و اندیکاتور، بر روی قیمت تمرکز می کنیم و به دنبال نقاطی هستیم که تقاضا و عرضه به یکدیگر غلبه میکنند؛ به عنوان مثال در نقاطی که تقاضا به عرضه غلبه میکند، وارد معامله و در نقاطی که عرضه به تقاضا غلبه میکند از معامله خارج میشویم.

در این روش ما فرض خواهیم کرد که هر آنچه که نیاز است در نمودار گنجانده شده و نیاز به تحلیل اضافه نخواهیم داشت و تنها میتوانیم به وسیله نمودار هر تحلیلی که لازم باشد را انجام دهیم.

سادگی از اصلهای مهم این روش است؛ زیرا بسیار ساده و راحت میتوان تحلیلها را انجام داد و نیاز به هیچ نرمافزاری نیست. نکته مهم این است که چارت و قیمت را تحلیل و با استفاده از آن، معامله را اجرا کنیم.

تمرکز ما در این روش بر روی عرضه و تقاضا است؛ ما به صورت مداوم میبایست حرکات قیمت را رصد کنیم تا بتوانیم وضعیت عرضه و تقاضا و نسبت آنها با یکدیگر را متوجه شویم.

امروزه شرکتهای بزرگی از این روش استفاده میکنند؛ زیرا کاملا مدرن و تحلیلی است و کمترین تاخیری ندارد. در واقع ما میتوانیم از قیمت، حرکت سهم را تشخیص دهیم.

ما در روش پرایس اکشن از تحلیل بنیادی، تحلیلهای پیچیده تکنیکال، رانت و اخبار پشت پرده، اعلام اطلاعات اقتصادی دورهای و تغییر و تحولات سیاسی بی نیاز هستیم؛ زیرا هر اتفاقی که در سهم رخ دهد را میتوان از حرکات قیمت آن سهم را تشخیص داد. فرض کنید قرار است یک گزارش در کدال سهم بیاید که تعدیل منفی سهم را نشان دهد، ممکن است برخی افراد به این خبر دسترسی داشته باشند اما ما این خبر را از چارت نمودار متوجه خواهیم شد، زیرا عرضه افزایش یافته است و تقاضا نسبت به عرضه کمتر است یا از مشاهده رفتارهای مشکوک متوجه میشویم که باید خارج یا وارد معامله شویم. چیزی که ممکن است اندیکاتورها با تاخیر نشان دهند.

معرفی کندل ها

کندل اولین بار در ژاپن به کار گرفته شد و هدف از آن پیشبینی قیمت برنج بود اما به مرور استفاده از آن در بازارهای دیگر گسترش یافت. همانطور که میدانید تمامی اندیکاتورها از روی کندلها ساخته میشوند، اما کندلها از روی رفتار بازیگران بازار ساخته میشوند؛ به این معنا که وقتی اندیکاتورها را بررسی میکنید قطعا وضوح کافی را ندارند، زیرا یک فاز از کندلها عقبتر هستند و از روی کندلها محاسبه میشوند. بنابراین، کندلها سایه رفتار بازیگران و اندیکاتورها سایه کندلها هستند، بنابراین ما کندلها را محاسبه میکنیم.

احساسات و حرکات افرادی که در بازار فعال هستند را میتوان به وسیله کندلها پیشبینی نمود؛ تمام حرکات آن باید برای ما معنی داشته باشند. در واقع رنگ کندلها، سایه، تعداد، اندازه، میانگین، نسبت حرکات و … بسیار مهم است. ما باید بتوانیم با یک نگاه به مجموعهای از این کندلها، تمام چیزی که میخواهیم را از آن دریافت کنیم.

دو اصل مهم در خصوص کندلها وجود دارد:

- از یک نمودار تمیز استفاده میکنیم که هیچ پیچیدگی در آن وجود نداشته باشد؛ هرچه سادهتر بهتر.

- ما به دنبال انطباق هستیم. در واقع چند تا ابزار یاد میگیریم و سعی میکنیم نقاطی را در نمودار بیابیم که تمام این شروط در آن برقرار باشد. انطباق شرطهای مختلف موجب ورود در نقاط کم ریسک میشود.

شناسایی کندل و الگوهای آن بخشی از روش پرایس اکشن است. این روش چند هدف کلی دارد که عبارت است از:

- شناخت کندل

- شناخت مناطق حمایت و مقاومت

- تشخیص ترندهای نزولی صعودی یا خنثی

- شناخت مناطق پر عرضه و تقاضا

- نوشتن استراتژی که براساس آنها وارد معامله شود.

انواع کندل ها

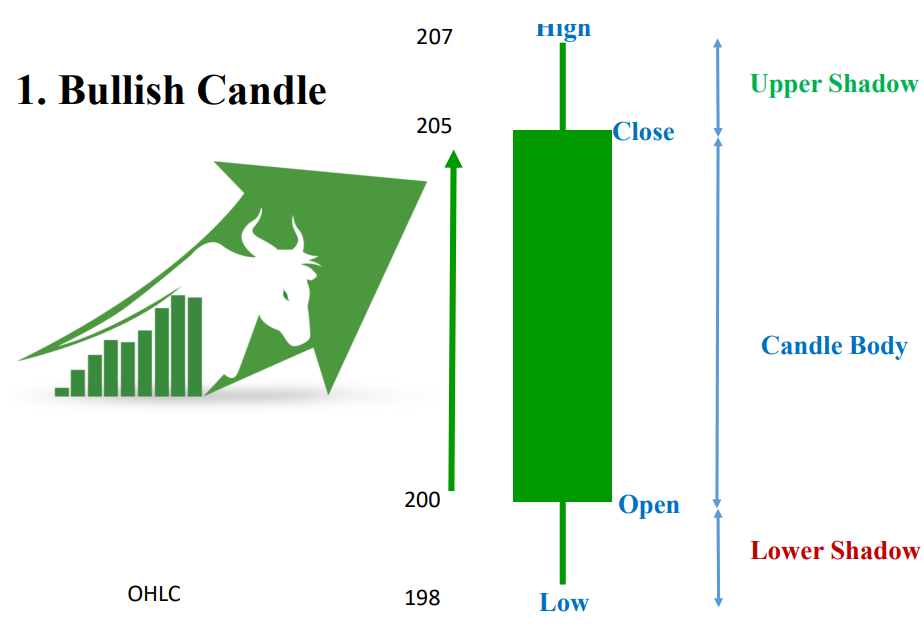

کندل صعودی یا Bullish Candle

ما در بازار مالی از گاو و خرس به عنوان مفاهیم صعودی و نزولی استفاده میکنیم. بازار گاوی، بازار صعودی است و بازار خرسی، یک بازار نزولی است.در تصویر زیر یک گاو وجود دارد که با فلش رو به بالا مشخص شده است.

در ادامه ما ساختار یک کندل را بررسی خواهیم کرد. به تصویر زیر دقت کنید، ما به آن یک کندل یا شمع میگویم که حاصل ساخته شدن حرکات قیمت در یک روز معاملاتی برای یک سهم است. هر کندل شامل سه قسمت است:

- بدنه (Candle Body)

- سایه پایینی (Lower Shadow)

- سایه بالایی (Upper Shadow)

فرض کنید ما چهار پارامتر برای سهم داریم که شامل؛

- Low

- Open

- High

- Close

سهم در ابتدای ساعت بازار با قیمت ۲۰۰ تومن باز شده است (Open) و تا نقطه Highدر قیمت ۲۷۰ بالا رفته است و انتهای ظهر سهم با قیمت ۲۰۵ بسته شده است (Close). قیمت بسته شدن سهم از قیمت بازگشایی بالاتر است، بنابراین رنگ کندل سبز است؛ که به معنای روند صعودی سهم است. اما دو خط بالا و پایین نشان میدهد که اواسط بازار قیمت تا ۲۰۷ نیز افزایش یافته اما به قیمت ۲۰۵ برگشته است.

بنابراین ما متوجه خواهیم شد که سهم یک سایه بالایی دارد که نشان میدهد قدرت خریداران افزایش پیدا کرده و قیمت را به ۲۰۷ رساندهاند اما فروشندهها قیمت را تا ۲۰۵ کاهش دادهاند و سهم معامله شده است.

قیمت در یک نقطهای از بازار یک مینیمم ثبت کرده که قیمت ۱۹۸ تومان است (Low) به این معنی که صبح روی قیمت ۲۰۰ باز شده اما در یک نقطه از بازار قیمت سهم کاهش یافته و به ۱۹۸ رسیده اما به سرعت خریداران برگشتن و قیمت را افزایش دادهاند. نوسان این سهم در این روز معاملاتی از ۱۹۸ تا ۲۰۷ بوده و بدنه کندل ما نشاندهنده ابتدا و انتهای بازار است در حقیقت بازار روی ۲۰۰ باز شده و آخر روز روی ۲۰۷ بسته شده است.

کندل نزولی یا Bearish Candle

اگر قیمت در هنگام بسته شدن پایینتر از قیمت در زمان باز شدن باشد، کندل قرمز خواهیم داشت. در تصویر زیر یک کندل قرمز مشاهده میکنید که سایه پایینی دارد که نشان میدهد یک زمانی در بازار قیمت افزایش یافته اما فروشندگان ظاهر شدن و سهم را فروختن تا قیمت سهم پایین آمده و منفی شده است.

کندل با بدنه بلند (Long Body Candle)

اگر بدنه یک کندل بلند باشد نشاندهنده این است که قدرت و اندازه حرکت بیشتری دارد. فرض کنید اگر سهمی از صف فروش به صف خرید برود، یک کندل مثبت ده درصدی خواهیم دید؛ زیرا از صف فروش، صف جمع شده و تا صف خرید نیز حرکت کرده است. قیمت شروع، صف فروش بود و قیمت بسته شدن، صف خرید بوده است که نشاندهنده قدرت حرکت بالا سهم است.

روند پر قدرت حرکت این سهم بسیار بالا است. اگر روند پر قدرت صعودی داشته باشیم، سایههای کوتاه و بدنه بلند خواهیم دید و اگر یک روند پر قدرت نزولی داشته باشیم، سایههای کوتاه و بدنه بلند خواهیم داشت، بنابراین اگر به دنبال سهمهایی هستید که در حال تشکیل روند پر قدرت صعودی هستند باید چند شرط را ملاک قرار دهید:

- قیمت شروع در منفی باشد؛ به این معنا که اول بازار با منفی باز شده باشند.

- قیمت اخر ۴ تا ۵ درصد رو به بالا نوسان کرده باشد.

لازم به ذکر است که این شرط تنها یکی از شروط است و صرفا جهت آموزش بیان شده است.

کندل با بدنه کوتاه (Short Body Candle)

اگر کندلها بدنه کوتاهتری دارند، میتوانیم بگوییم روند صعودی است اما روندی بی جان دارد. در واقع حرکت سهم صعودی و رو به بالا است اما حرکت آن بسیار آرام است.

تنوع سایه ها

سایهها میتوانند کوتاه، بلند یا فقط یک طرف کندل باشند که هر کدام معنای متفاوتی دارند. فرضا سایه بلند بالایی در کندل قرمز نشانه فشار فروش بازار است؛ زیرا یک سهم در این قیمت باز شده و در نقطه CLOSE بسته شده است، حتی یه لحظه قیمت افزایش یافته اما فروشندگان با قدرت شروع به فروختن کردهاند و قیمت بسته شده است.

اما در کندل سبز که سایه بالایی دارد خریداران آنقدر هیجان داشتهاند که در لحظاتی حاضر به خرید سهم در قیمتهایی بالاتری بودهاند اما در انتهای بازار قیمت سهم با کاهش روبرو شده است. سایه هر چه بلندتر باشد به معنای تردید بیشتر در بازار است.

کندل میتواند بدون سایه باشد؛ یعنی در مدت زمان بازار کاملا قوی معامله شده و اول تا اخر بازار به یک سوی حرکت کرده و بسته شده است.

شکلهای مختلف کندل مفاهیم متفاوتی دارند؛ کندلهایی که بدنه بسیار کوتاهی دارند و به شکل T در آمدند که کندلهای دوجی نامیده میشوند . کندلهای دوجی بیانگر بی تصمیمی در بازار هستند و نشاندهنده شک و تردید در بازار و برابری قدرت خریداران و فروشندگان در مدت زمان بازار میباشد.