بورسهای اوراق بهادار بر اساس ویژگیهای ساختاری بازار و میزان توسعه یافتگی، سازوکارهای بازارگردانی مختلف را بکارمیگیرند. تحقیقات نشان میدهند که نقدشوندگی و حجم معاملات روزانه پایین، یکی از چالشهای بازارهای نوظهور است و بکارگیری سازوکار بازارگردانی موجب کاهش نوسان پذیری قیمتها و هزینههای معاملات و افزایش حجم و ارزش معاملات میشود. در این مقاله به معرفی انواع سازوکارهای بازارگردانی در دنیا میپردازیم.

سازوکارهای بازارگردانی در بازارهای اوراق بهادار

بازارگردانی به فعالیتی اطلاق میشود که بر اساس آن نهاد مالی به عنوان بازارگردان با کسب مجوز از مراجع مرتبط، مظنههای پیشنهادی معامله خود را با هدف افزایش نقدشوندگی ابزارهای مالی در عرضه و تقاضا قرار میدهد.

اجرای سازوکارهای بازارگردانی علاوه بر افزایش نقدشوندگی موجب بهبود کیفیت بازار سرمایه میشود. فعالیت بازارگردانی، هزینههای معاملات و نوسانپذیری را کاهش داده و موجب گردش مالی روزانه اوراق بهادار پذیرفته شده، میشود.

سازوکارهای بازارگردانی عبارت هستند از:

سازوکار بازارگردانی در بازار الکترونیک مظنه محور

به طور کلی در این بازارها سرمایهگذاران معمولی نمیتوانند به طور مستقیم با یکدیگر معامله کنند. اگر سرمایهگذار تمایل به خرید یا فروش داشته باشد باید با یک بازارگردان مرتبط شود.

برای هر شرکت ناشر در سازوکار بازارگردانی مظنه محور، بیش از یک بازارگردان وجود دارد که پیوسته برای خرید و فروش تعداد مشخصی سهم در قیمتی مشخص، مظنه وارد بازار میکند. در سازوکار مظنه محور، بازارگردانان به واسطه انحصاری که با مظنههای خود در دو طرف معامله ایجاد می کنند، نقدشوندگی بازار را فراهم میکنند. “بورس نزدک و بورس لندن” از جمله بازارهایی هستند که از این سازوکار استفاده میکنند.

سازوکار متمرکز بازارگردانی در بازار تالار معاملاتی سفارش محور

در این بازار تمامی خریداران و فروشندگان بالقوه مستقیما با یکدیگر وارد معامله میشوند و سفارشهای محدود خود را با ارائه مظنه وارد سامانه میکنند. مجموع تمامی سفارشهای محدود خرید و فروش در هر زمان را دفتر سفارش محدود می گویند.

در سازوکار متمرکز بازارگردانی تنها یک بازارگردان برای هر ابزار مالی وجود داشته و اطلاعات انحصاری دفتر سفارشهای محدود و دفتر سفارشهای بازار را در اختیار خود دارد.

در این سازوکار تمامی سفارشات به بازارگردان منتقل میشود و انتشار اطلاعات سفارشها به سایر مشارکتکنندگان بازار نیز صرفا بر عهده بازارگردان قرار دارد و مشارکتکننده دیگری نمیتواند به صورت لحظهای دفتر سفارش و یا روند سفارشها را مشاهده کند.

در سازوکار متمرکز بازارگردانی، تالار وجود دارد که بازارگردانان در آن مستقر شده و با سفارشهایی که به صورت الکترونیکی یا از سوی کارگزاران تالار در اختیار آنها قرار میگیرد، معامله میکنند. کارگزاران در تالار حاضر میشوند تا با سرعت بیشتری به اطلاعات بازار دسترسی پیدا کرده و بدون واسطه به معامله بپردازند. بازارگردانان موظف هستند به طور پیوسته اعلام مظنه کنند و تنها در شرایط اضطراری یعنی زمانی که تمایل به معامله در یکی از طرفین بازار وجود نداشته باشد، به حساب خود معامله کرده و نقدشوندگی فراهم میکنند. این حالت اغلب زمانی رخ میدهد که تفاوت لحظهای میان عرضه و تقاضا به وجود آید و منجر به درخواست مداخله بازارگردان به منظور ارائه قیمت تعادلی شود. از جمله بازارهایی که سازوکار بازارگردان متمرکز در آن استفاده میشود بورس نیویورک و دویچه بورس آلمان است.

سازوکار متمرکز بازارگردانی در بازار الکترونیک سفارش محور

این سازوکار بازارگردانی مشابه سازوکار متمرکز بازارگردانی تالار معاملاتی سفارش محور است که در آن بازارگردان در دو نقش انحصاری معامله گر عرضه و تقاضا و نقد کننده لازم در زمان مقتضی فعالیت میکند. تنها تفاوت اصلی این است که در این سازوکار هیچ بازار فیزیکی و یا کارگزار تالار وجود ندارد. چنین سازوکاری در بورس سهام آمستردام قبل از پیوستن آن به یورنکست وجود داشته است.

سازوکار غیر متمرکز بازارگردانی در بازار الکترونیک سفارش محور

در این سازوکار هر شرکت ناشر میتواند بیش از یک بازارگردان داشته باشد. بازارگردانان به طور پیوسته مظنه های خرید یا فروش با قیمت محدود را به حساب خود و براساس قوانین مقداری از پیش تعیین شده توسط بورس وارد سامانه میکنند. برخلاف سازوکار متمرکز، بازارگردان سازوکار غیر متمرکز هیچ اطلاعات انحصاری نسبت به سایر مشارکتکنندگان بازار در خصوص سفارش های ثبت شده یا دفتر سفارش محدود ندارند. به عبارت دیگر در این سازوکار بازارگردانان با سرمایهگذاران رقابت میکنند و انتظار میرود حضور بازارگردانان در این سازوکار موجب افزایش نقدشوندگی از سوی سرمایهگذاران بازار شود. این سازوکار بازارگردانی در بورسهایی مانند یورونکست، ایتالیا و آتن استفاده میشود.

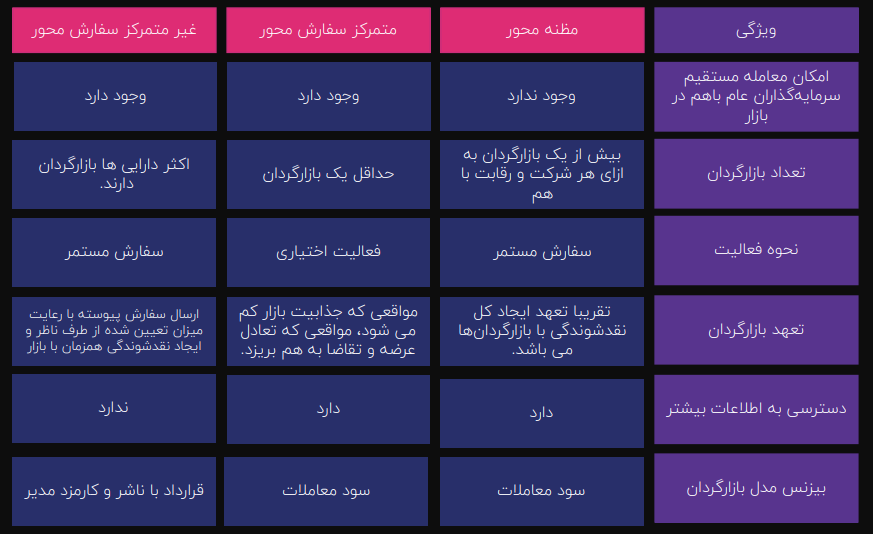

سازوکار مظنه محور به طور بنیادی با سازوکار سفارش محور تفاوت دارد. بازارگردانان در سازوکار مظنه محور صرفا به رقابت در میان خود میپردازند، در حالی که در سازوکار سفارش محور عموم سرمایهگذاران، فضای رقابت اصلی میان سفارشها را ایجاد میکنند.

تعداد بازارگردانان و نقش آنها در بازار، وجه تمایز سازوکار متمرکز و غیر متمرکز است. وجود یک بازارگردان واحد برای هر شرکت ناشر، برخورداری از انحصار اطلاعات و اعلام پیوسته مظنه (که یک بازار منصفانه و منظم را نشان میدهد) از مشخصههای سازوکار متمرکز است. در حالی که در سازوکار غیر متمرکز یک یا چند بازارگردان میتوانند به طور پیوسته به حساب خود ثبت سفارش کنند. وجه تمایز میان دو سازوکار متمرکز بازارگردانی تالار و الکترونیک، حضور کارگزاران تالار است.