همانطور که در قسمت اول این مقاله گفته شد، در چند دهه گذشته معاملات اوراق بهادار دستخوش تغییرات زیادی شدهاست. زمانی که کمیسیون اوراق بهادار و بورس آمریکا مجوز انجام معاملات الگوریتمی را به شبکه ارتباطات الکترونیکی داد، تعداد زیادی از معاملهگران الگوریتمی وارد بازار مالی شدند و از الگوریتمها برای کاهش هزینهها و مدیریت سفارشات زیاد استفاده کردهاند. در این مقاله به توضیح ادامه شرح بسیار جالب از تکامل الگو تریدینگ میپردازیم.

تاریخچه معاملات الگوریتمی

تاسیس نزدک

در سال ۱۹۷۱ اولین بازار بورس به نام نزدک توسط انجمن سهام علمی آمریکا راه اندازی شد و معاملات کاملا خودکار فرابورس (OTC) به واقعیت تبدیل شد. نزدک علاوه بر اینکه یک بازار رسمی بورس به صورت الکترونیک است بلکه به نوعی فرابورس است. نزدک دومین بورس قدیمی سهام در ایالات متحده و اولین بورس برای ارائه معاملات آنلاین است.

نقشی که نزدک در رشد معامله الکترونیک داشت به این صورت است که ساختار الکترونیک نزدک برای اتصال به بازار فراهم است و کارگزاران مختلف میتوانند به این بازار متصل شوند و به قیمتها واکنش لحظهای نشان دهند؛ اما به صورت مداوم سرعت بیشتری تقاضا میشود و همگانی بودن این تقاضا در هر حوزهای رشد سریع فناوری را به همراه دارد.

سیستم های معاملاتی بلومبرگ و رویترز

یکی دیگر از افراد موثر در پیشرفت فناوری بلومبرگ بود که شرکت IMS را راه اندازی کرد؛ ایده اصلی این شرکت این بود که اطلاعات بروز و موثق بازار، ارزش فروش دارد بنابراین این ایده را در قالب محصول فناورانه راهی بازار کرد. این محصول، در عمل یک ال سی دی و یک کیبورد مخصوص بود که با استفاده از آن معاملهگران میتوانستند از آخرین وضعیت بازار سرمایه، اخبار و تحلیلها مطلع شوند.

مشابه این محصول را در همان سال خبرگزاری رویترز طراحی کرد؛ در واقع رویترز بانی خبر رسانی بازارهای مالی با همان سیستم سنتی تلگرافی بود.

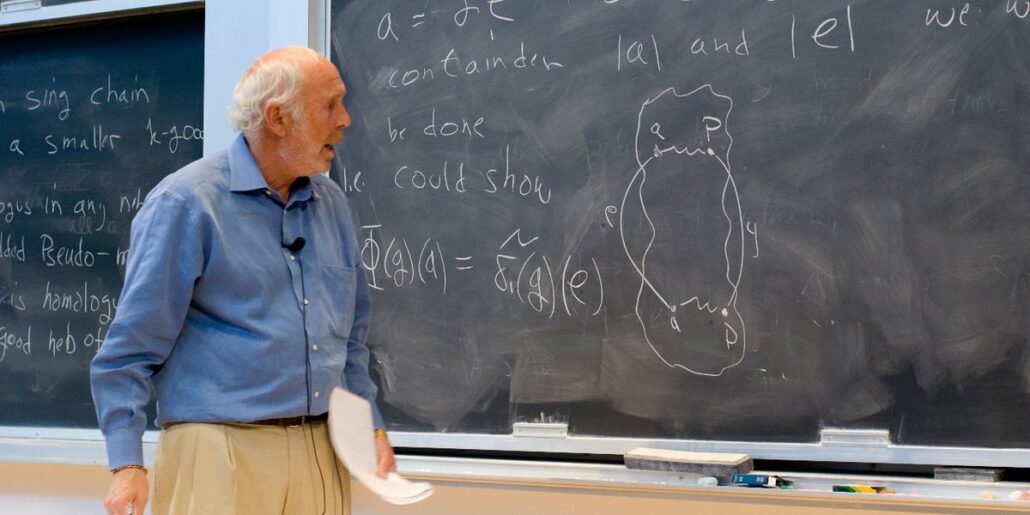

راه اندازی renaissance technologies

در سال ۱۹۷۸ شرکت Monemetrics که یک صندوق سرمایهگذاری است توسط جیم سیمونز تاسیس میشود. این شرکت به دنبال استفاده از تحلیل Quantitative و ابداع مدلهای ریاضی جهت پیشبینی بازار است.

این شرکت در سال ۱۹۸۲ توسعه پیدا کرد و تبدیل به renaissance technologies شد که تا به امروز برقرار است. او به شدت به توسعه مدلهای ریاضی به جای روشهای ابتکاری، آماری و تصادفی معتقد است و بر روی مدلهای ریاضی پیچیده و حتی استفاده از الگوریتم یادگیری ماشین سرمایهگذاری میکند تا عملا با معاملات علمی پربسامد روزانه به نرخهای سود روز زیادی دست پیدا کند.

تاسیس اینتراکتیور بروکرز

توماس پترفی، یکی از پیشگامان معامله دیجیتال است که در سال ۱۹۷۸ اولین سیستم الگو تریدینگ را طراحی کرد. این سیستم کاملا به صورت خودکار عمل میکند. همچنین او در سال ۱۹۹۳، اینتراکتیور بروکرز را تاسیس کرد که عملا تلاشی برای رساندن معاملات الکترونیک به سطح عمومی بود.

سیستم Island ECN

در همان سال، مجموعه داتک، سیستم Island ECN را جهت برقراری ارتباط مستقیم بین معاملهگران طراحی کردند. در ادامه این موضوع رسمیت پیدا کرد و در سال ۱۹۹۸ کمیسیون بورس و اوراق بهادار آمریکا قوانین تجارت الکترونیک را تصویب کرد. این موضوع راه را برای ورود معاملات با بسامد بالا بسیار هموار کرد.

فرآیند اعشاری شدن ایالات متحده و معاملات الگوریتمی

در سال ۲۰۰۱، اعشار بیان قیمت سهمها در بورس آمریکا تغییر کرد و قیمت عرضه و تقاضا به جای دقتی بر حسب ۱/۱۶ دلار باید با دقتی بر حسب ۰.۰۱ دلار بیان میشدند و این رند و با دقت بودن دلار، محرکی بود برای رشد معاملات الگوریتمی و الگوریتمهایی که قرار بود طراحی شوند.

آیین نامه سیستم بازار ملی و معاملات الگوریتمی

آیین نامه بازار ملی (Reg NMS) در سال ۲۰۰۵ تدوین و در سال ۲۰۰۷ فرمولبندی شد که تلاشی برای سیستماتیک کردن بازار معامله، بیان قیمتها، رقابتهای قیمتی و شفافسازی بازار بود؛ این موضوع به الگوریتمی کردن یک بازار کمک کرد.

کتابخانه پانداس و معاملات الگوریتمی

در سال ۲۰۰۸ وس مککنی که کارمند شرکت AQR، کتابخانه پانداس را منتشر کرد که جهت تجزیه و تحلیل دادهها برای زبان رایانه پایتون استفاده میشود. زمانی که او در حال جدا شدن از این شرکت بود، مدیران را قانع کرد که این کتابخانه را رایگان و متن باز منتشر کنند. این کتابخانه کاربرد زیادی برای تحلیلگران مالی و Quantitative دارد.

راه اندازی فیبر تاریک

در سال ۲۰۱۰ شرکت Spread Networks بخشی از فیبرهای نوری بی استفاده خود را برای اتصال شیکاگو به نیویورک آزاد کرد. بنابراین اطلاعات مالی میتوانند با سرعت ۱۳.۳ میلیثانیه جابه جا شود. این موضوع جهش خوبی را در معاملات الکترونیک ایجاد کرد.

سقوط ناگهانی

در سال ۲۰۱۰ اولین سقوط ناگهانی ناشی از معاملات الگوریتمی تجربه میشود. شاخص داوجونز در ۶ می ۲۰۱۰ حدود ۳۶ دقیقه یک سقوط ناگهانی را تجربه میکند و تقریبا به موقعیت پایدار قبلی بر میگردد. این نوع از سقوط سهام، امروزه یک پیامد تقریبا طبیعی استفاده از معاملات الگوریتمی پر بسامد شناخته میشود که میتوان آن را با مجموعهای از مقررات کنترل کرد.

معاملات نانو ثانیه ای

در سال ۲۰۱۱ شرکت Fixnetix، اولین معاملات نانوثانیهای با ساخت ریزپردازنده iX-eCute را معرفی میکند. سرعت اجرای معاملات پربسامد تا سال ۲۰۱۰ در حد میلی ثانیه بوده اما اکنون این ریزپردازندهها میتوانند سرعت اجرای معاملات را تا حد نانو ثانیه افزایش دهند.

مجموعه کوانتوپین و معاملات الگوریتمی

در سال ۲۰۱۱ مجموعه کوانتوپین معرفی شد. فاوست و بردچه این مجموعه را به عنوان یک مجموعه آزاد رونمایی کردند تا از یک طرف دادههای تاریخی مالی به همراه ابزارهای پیش ساخته را در اختیار علاقهمندان به طراحی الگوریتمهای Quantitative قرار دهند و از طرف دیگر الگوریتمهای خوب و برنده را در اختیار سرمایهگذاران قرار دهند که اگر آنها سودی کسب کردند، درآمدی برای طراح الگوریتم ایجاد شود. این همگانی بودن ابزار و دادهها پیشرفت زیادی در حوزه معاملات الگوریتمی ایجاد کرد.

تبدیل توییت به سیگنال معامله

در سال ۲۰۱۲ یک شرکت نیویورکی به نام دیتاماینر، سرویسی جهت تبدیل توییتها به سیگنالهای معاملاتی را ارائه م کند که تلاشی برای عمومی کردن تحلیل فاندامنتال بوده است.

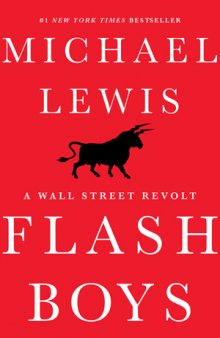

کتاب فلش بویز

کتاب فلش بویز توسط مایکل لوییز در سال ۲۰۱۴ چاپ شد. او در این کتاب از یک طرف به زندگی تاجران بزرگ وال استریت میپردازند که نقش مهمی در رشد معاملات الکترونیک داشتند و از طرف دیگر نقاط تاریک و مشکلات این سبک از معاملات را نیز بیان میکند.

این کتاب به سرعت در صدر پرفروشهای نیویورک تایمز قرار گرفت؛ این موضوع نشاندهنده توجه همگانی به این موضوع است.

قوانین الحاقی معاملات خودکار

پیامدهای قبلی معاملات الگوریتمی موجب تصویب مجموعهای از قوانین جهت منظمتر شدن معاملات خودکار، در سال ۲۰۱۵ توسط کمیسیون معاملات آتی کالای آمریکا شد.

معاملات الگوریتمی و کووید ۱۹

نقطه عطف و جهش معاملات الگوریتمی در سال ۲۰۲۰ و در پی همهگیری کووید ۱۹ اتفاق افتاد؛ مانند بسیاری از کسب و کارهایی که نگاهشان به الکترونیکی و آنلاین شدن جلب شد، در معاملهگری نیز این نگاه تقویت شد و معاملهگران بیشتری به امکان اجرای معاملات خودکار توجه کردند.