معاملات الگوریتمی به معنای استفاده از نرمافزارهای رایانهای و دستورالعملهای خودکار برای اجرای معاملات است که بیش از هفتاد درصد حجم مبادلات در بازارهای آمریکا را به خود اختصاص داده است. در چند دهه گذشته معاملات اوراق بهادار دستخوش تغییرات زیادی شدهاست. زمانی که کمیسیون اوراق بهادار و بورس آمریکا مجوز انجام معاملات الگوریتمی را به شبکه ارتباطات الکترونیکی داد، تعداد زیادی از معاملهگران الگوریتمی وارد بازار مالی شدند و از الگوریتمها برای کاهش هزینهها و مدیریت سفارشات زیاد استفاده کردهاند.

در ادامه به شرح بسیار جالب از تکامل الگو تریدینگ میپردازیم.

تاریخچه معاملات الگوریتمی

کبوترهای نامه رسان

پس از راهاندازی اولین بازار بورس به سرعت قواعد معاملهگری توسعه پیدا کردند و در کمتر از نیم قرن به سطحی دست پیدا کردند که امروزه بخش زیادی از آن نیز پابرجاست؛ اما فناوری در این صنعت با این سرعت توسعه پیدا نکرد و سالهای زیادی معاملهگری به صورت دستی، با حضور شخص و بدون ابزار اجرا میشد تا اوایل قرن نوزده که ناتان مایر روچیلد از کبوتران نامه رسان برای آربیتراژ قیمت و معامله بهتر استفاده کرد؛ در آن زمان تعداد انگشتشماری پیک سازمانیافته وجود داشت و تلگراف در مرحله اولیه بود.

او به دلیل استفاده از کبوترهای نامه رسان، اولین کسی بود که از شکست انگلستان در واترلو مطلع شد. در واقع، اقدام بر اساس خبر دریافت شده از طریق کبوترهای نامه رسان اولین شکل معامله آربیتراژ بود.

تلگراف ساموئل مورس

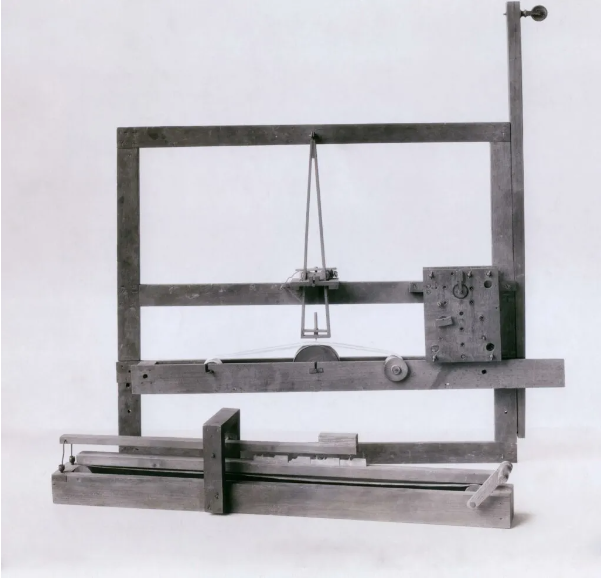

تلگراف ساموئل مورس که در سال ۱۸۳۲ توسعه یافت، یک اختراع راهگشا در تاریخ ارتباطات از راه دور بود. ساموئل مورس علاوه بر اختراع تلگراف، رمزی را نیز ایجاد کرد (کد مورس) که شامل نقطه و خط تیره بود و برای انتقال پیامهای پیچیده در خطوط تلگراف مورد استفاده قرار میگرفت. این اختراع به سرعت در صنعت معاملهگری و اخبار اقتصادی راه پیدا کرد، تا جایی که در سال ۱۸۵۶ افراد میتوانستند از راه دور و با کمک کارگزاران خریدوفروش کنند.

کالاهان در سال ۱۸۶۷، تلگراف مورس را ارتقا و نوع جدیدی از آن را اختراع کرد که میتوانست نام و قیمت سهام را به صورت مستقیم منتقل کند. بنابراین معاملهگران میتوانستند بدون حضور در بازار سهام و از راه دور، با سرعت از سقف قیمت سهام مطلع شوند.

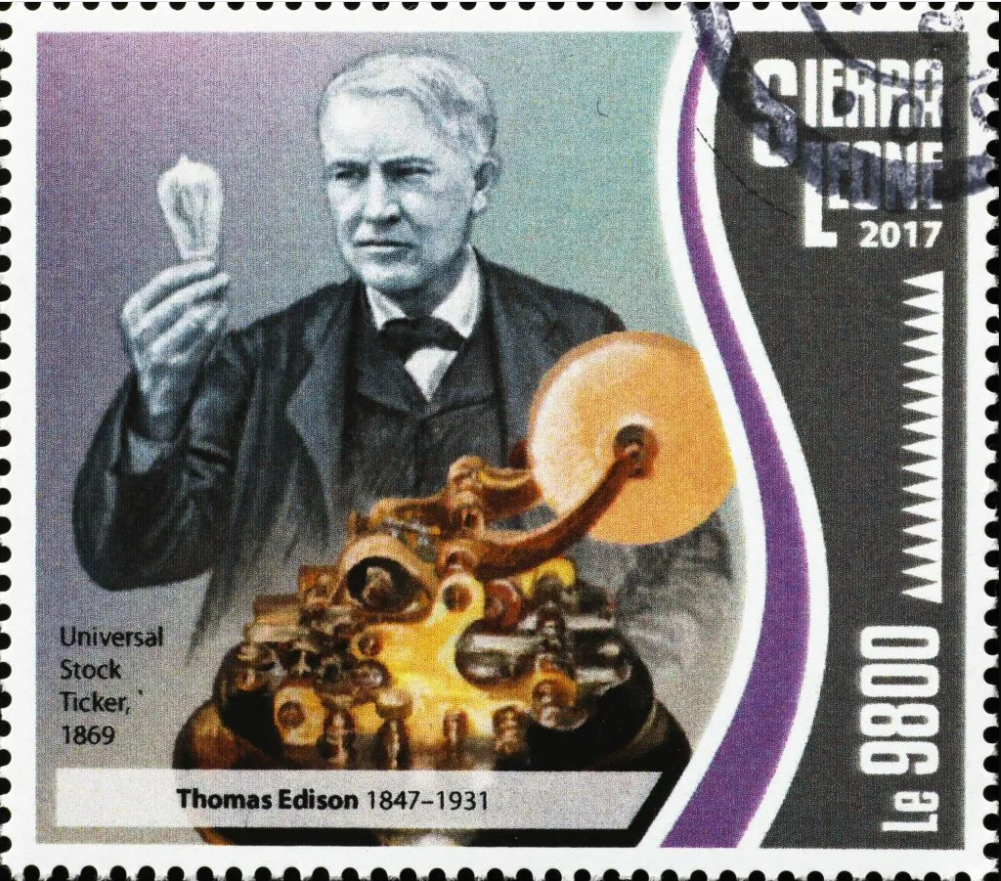

در ادامه، توماس ادیسون با ارتقا سرعت و چیدن الفبایی، به طور قابل توجهی اختراع کالاهان را بهبود بخشید و یک تیکر جدید به نام چاپگر جهانی ادیسون را طراحی کرد که اولین وسیله مکانیکی برای انتقال مستقیم و بلادرنگ دادههای سهام از بازار بورس به واسطهها و سرمایهگذاران در سراسر کشور بود. بنابراین خوانش سهام از روی تلگراف، یک روش برای کارگزاران بود.

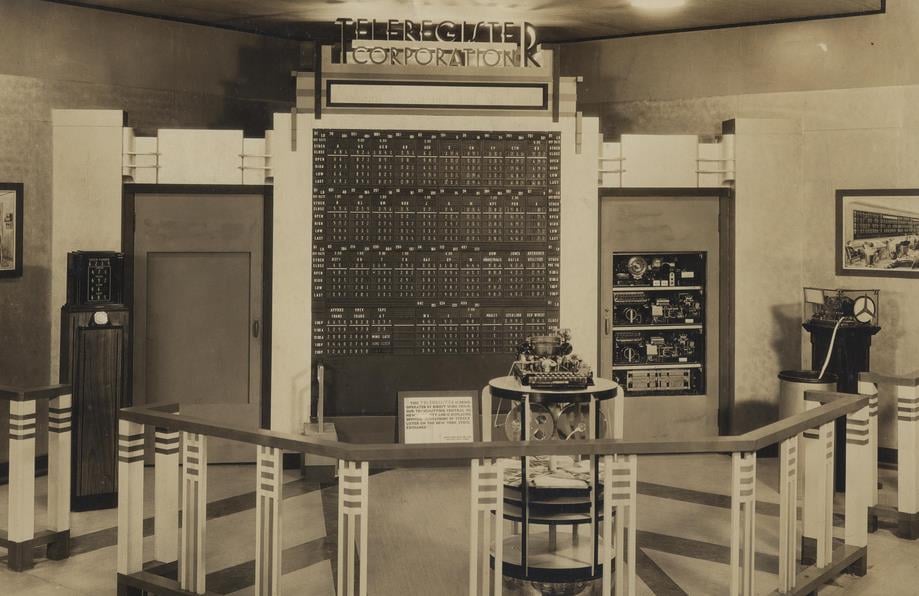

تخته بزرگ نصب شد

اختراع ادیسون تا قرن بیست ادامه داشت اما از سال ۱۹۲۹ با نصب بیگ بورد یا تخته بزرگ که توسط شرکت مهندسی Teleregister ساخته شده بود، پایههایش شروع به لرزیدن کرد. این تخته بزرگ اطلاعات زیادی از سهام را در اختیار معاملهگران قرار میداد که شامل اطلاعات قیمت جاری، بالاترین قیمت روز و مواردی از این قبیل بود. این اطلاعات به صورت خودکار به روز میشد. بنابراین معاملهگران در تالار بزرگی جمع میشدند و به این تخته بزرگ نگاه میکردند و با توجه به اطلاعات آن، معاملات خود را اجرا میکردند.

در همان سال به دلیل سرعت پایین نوارهای تلگرافی سقوط بازار سهام اتفاق افتاد؛ در واقع بسیاری از کارگزاران به موقع از سقوط سهمها مطلع نمیشدند. بنابراین آنها به دنبال راهی برای افزایش سرعت بودند. به همین دلیل شرکت وسترن یونیون دستگاهی با نام A-5 ایجاد کرد که میتوانست در هر دقیقه، ۵۰۰ کاراکتر چاپ کند و تا ۵ میلیون معامله را در روز پردازش کند؛ این اتفاق یک تحول تازه در سرعت معاملهگری بود.

تاسیس اولین صندوق سرمایه گذاری

در سال ۱۹۴۹ ریچارد دونچیان، صندوق سرمایهگذاری را تاسیس کرد. این صندوق یکی از اولین صندوقهایی بود که از مجموعهای از قوانین از پیش تعیین شده برای تولید سیگنالهای خرید و فروش استفاده کرد. به این معنا که داده گذشته برای تصمیم آینده پردازش میشود؛ این روش امروزه به عنوان Donchian channel شناخته میشود که اساس آن میانگین متحرکگیری از چند قیمت گذشته برای تصمیمگیری معامله آینده است.

نظریه سبد سهام نوین و معاملات الگوریتمی

در نیمه قرن بیستم در کنار رشد فناوریها، نظریههای معاملهگری نیز رشد جدیدی را تجربه کردند؛ یکی از جرقهها در این زمینه نظریه سبد سهام نوین هری مکس مارکویتز است که در مقاله خود به نام انتخاب پورتفولیو معرفی کرد که در سال ۱۹۵۲ در مجله امور مالی به چاپ رسید.

در این نظریه تلاش میشود تا با محاسبه ریاضی همبستگی بین چیدمان سهام و ریسک ناشی از آن ایجاد شود، به طوری که با احتمال زیادی ما بتوانیم تصمیماتی بگیریم که سودآوری داشته باشد.

در دهه پنجاه، روشهای کمی و تکنیکال پیشرفت اندکی داشتند؛ زیرا باید به روش دستی ترسیم میشدند و توان پردازش کامپیوترها پایین بود. اما با ظهور نسل دوم کامپیوترها در دهه شصت میلادی، امکان توسعه و تست بیشتر الگوریتمها فراهم شد.

برای مثال در سال ۱۹۶۰ ادوارد تورپ و مایکل گوکین با همکاری هری مکس مارکویتز، گروهی را تشکیل دادند و اولین آربیتراژ کامپیوتری بر پایه تحلیلهای آماری هری مکس مارکویتز را پیادهسازی کردند.

سیستم معاملاتی instinet و معاملات الگوریتمی

در سال ۱۹۶۷، instinet تاسیس شد که قدیمیترین شبکه ارتباطات الکترونیکی (ECN) در وال استریت است. این سیستم از طریق شبکههای کامپیوتری میتواند معاملهگران را به تامینکنندگان در بازار سرمایه متصل کند. بنابراین رقیب بزرگی برای بازار نیویورک محسوب میشد. در واقع معاملهگران نیازی به حضور در تالارهای بزرگ و درخواست خریدوفروش به کارگزاران را نداشتند.

در آغاز این شبکه عمومی نبود و تنها بانکها، صندوقهای سرمایهگذاری مشترک، شرکتهای بیمه میتوانستند از آن استفاده کنند؛ اما در دهههای بعد شرکتهای بیشتری از خدمات آن بهرهمند شدند و نسل دوم کامپیوترهای ECN که به صفحه سبزها معروف بود در دهه هشتاد و نود معرفی شد.

در سال ۱۹۸۷، زمانی که شاخص داو جونز افت میکند، بسیاری از کارگزاران سنتی به دلیل حجم زیاد تماسها برای فروش، نمیتوانستند پاسخگو باشند؛ این در حالی بود که امکان استفاده از کامپیوترهای ECN وجود داشت.

سهم مهمی که instinet در معاملات الگوریتمی ایفا کرده، به این صورت است که در دهههای بعدی با رشد اینترنت ما شاهد ECN همگانی هستیم، یعنی کارگزارانی که خدمات ECN را در اختیار تمام معاملهگران قرار میدهند تا بتوانند مستقیم به بازار متصل شوند.

قسمت دوم تاریخچه معاملات الگوریتمی را میتوانید در مقاله بعدی مشاهده کنید.