با توجه به نوسان بالا قیمت ارز و دلار در کشور می بایست پرتفوی خود را با پیروی از استراتژی سرمایه گذاری مقاوم به صورتی تنظیم کنید که متضرر نشوید؛ در واقع، این استراتژی به گزینش ابزارها و بازارهای مالی گوناگون به کنترل ریسک سیستماتیک بازار دلالت دارد.

در این مقاله امید موسوی مدیرعامل شرکت تحلیلگر امید، با مثال به بررسی دقیق این استراتژی پرداخته است.

نمونه های استراتژی معاملاتی سرمایهگذاری مقاوم

مزرعهدار و توربیندار

تصور کنید که شما مزرعه گندم دارید و دوستتان توربین بادی برای ایجاد برق دارد. کسب و کار شما تولید گندم و دوستتان تولید برق است. در این مثال یک عامل مانند باد وجود دارد که میتواند برای گندم شما زیان داشته باشد اما به سود دوست شما است. بنابراین، ممکن است یک عامل در دو بیزینس اثرات متفاوتی داشته باشد، برای یکی موجب کسب سود شود و برای دیگری موجب ضرر. آیا راه حلی برای آن وجود دارد؟

توافق برای فروش بیزینس به یکدیگر

ابتدایی ترین راهحل این است که با دوستتان مذاکره کنید و به توافق برسید که اگر باد وزید، او نیمی از سود تولید برق خود را به شما بدهد و اگر باد نوزد، شما نیمی سود تولید گندم را به او پرداخت کنید.

این اعداد نصف یا هر عدد دیگری باید دقیقتر باشد و در این مقاله صرفا برای نمونه آورده شده است. با این توافق، با وجود اینکه ممکن است باد باشد سود دوستت شما کاهش یابد اما در زمانهایی که باد نباشد نیز ضرر نمیکند. در این صورت گفته می شود که شما خودتان را در برابر وزش باد هج کردید و ریسک را کاهش داده اید.

صادرکننده و واردکننده

برای این استراتژی معاملاتی مثالهای زیادی وجود دارد. تصور کنید یک صادرکننده و یک وارد کننده وجود دارد که یکی جنس را وارد کشور و یکی محصولات خود را صادر میکند.

واردکننده همیشه نگران قیمت دلار است که اگر پنج برابر افزایش پیدا کرد، چه کاری باید انجام دهد. اگر در حالی که محصولات خود را پیش فروش کرده است، نتواند تا سال آینده محصولی وارد کند و پول را برگرداند ضرر هنگفتی خواهد کرد.

مانند نمونه قبل، صادرکننده و واردکننده با هم صحبت میکنند و به این توافق میرسند که اگر در حال حاضر، قیمت دلار ۲۵ هزار تومان است، وارد کننده دلارهای او را تا آخر سال، ۴۰ هزار تومان بخرد. در این صورت واردکننده آرامش خاطر دارد که محصولاتش را وارد میکند و اگر قیمت دلار بیشتر از ۴۰ هزار تومان نیز بشود، او متضرر نمی شود و حتی صادرکننده نیز میتواند دلارهای خود را با اختلاف 15 هزار تومانی از بازار آزاد بفروشد. اما اگر دلار بالای ۴۰ هزار تومان برود، ممکن است صادرکننده کمی ضرر کند که در حال حاضر که دلار 25 هزار تومان است، آن را پوشش خواهد داد.

محصولات کشاورزی

مثال دیگری از استراتژی سرمایه گذاری مقاوم میتواند در محصولات کشاورزی باشد. ممکن است یک سال سیب زمینی یک نفر و در سال بعد پیاز کشاورز دیگری مارکت مناسب داشته باشد. برخی کشاورزان درصدی از بیزینس یکدیگر را به هم میفروشند و اگر به هر دلیلی در یک سال بازار سیبزمینی خوب نباشد، با محدود کردن سود خود، می توانند ریسک را کاهش دهند.

استراتژی معاملاتی سرمایهگذاری مقاوم در بورس

به طور آکادمیک در کلاسهای آموزشی و همایش ها شنیدهایم که گفته می شود برای موفقیت در سرمایهگذاری، پرتفویی از ابزارهای مختلف داشته باشید. در ادامه با اعداد و ارقام واقعی، سه نوع سبد متفاوت با درجه ریسک گوناگون ارائه داده شده است که میتواند برای انتخاب استراتژی معاملاتی مفید باشد.

ما در استراتژی سرمایه گذاری مقاوم، در خصوص تورم، نوسانات قیمت ارز، تصمیمات که به بازار فشار وارد میکند آرامش خاطر داریم و دارایی خود را در برابر این ریسکها کنترل و مدیریت کنیم.

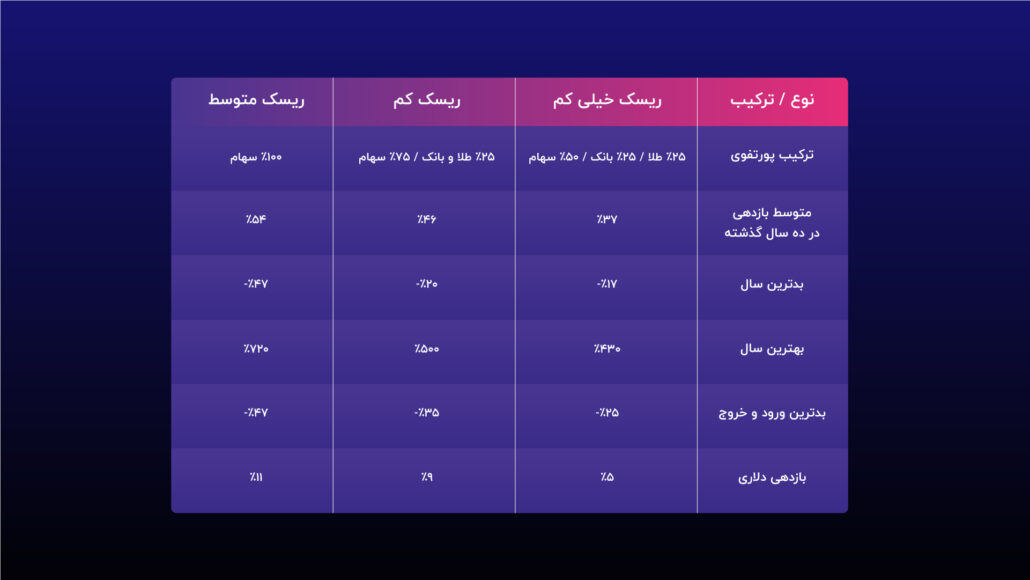

مثالی از سه پرتفوی با درجه ریسک مختلف

سه سبد که در ده سال گذشته ارزیابی شده است و درجه ریسک آن ها خیلی کم، کم و متوسط است. همانطور که در جدول مشاهده میکنید، سبد با ریسک خیلی کم ۲۵ درصد صندوق طلا، ۲۵درصد اوراق درآمد ثابت یا سپردههای بانکی و ۵۰ درصد نیز متعلق به سهام است. سبدی که کم ریسک است 25 درصد طلا و بانک و 75 درصد از دارایی به سهم تخصیص داده شده است. پرتفوی با ریسک متوسط نیز کاملا متشکل از سهام است.

نتیجه سرمایهگذاری طبق این سبد ها در ۱۰ سال گذشته

همانطور که در جدول زیر مشخص است، سبد کم ریسک در ده سال گذشته به طور متوسط سالیانه ۳۷ درصد سود دریافت کرده است. در بدترین سال ۱۷ درصد ضرر و در بهترین سال ۴۳۰ درصد سود خلق کرده است.

در بدترین ورود و خروج ممکن و نه لزوماً یک سال، به عنوان مثال، ورود در اوج و خروج در کف شاخص، ۲۵ درصد سرمایه از بین رفته است و به طور متوسط سالیانه ۵ درصد بیشتر از تورم یا دلار سود ایجاد کرده است.

اما با انتخاب سبد کم ریسک، بازدهی بالا رفت و به متوسط سالانه ۴۶ درصد و بازدهی دلاری سالانه ۹ درصد رسیده است، اما ریسک نیز افزایش پیدا کرده است. در بدترین سال بیست درصد و در بدترین ورود و خروج سی و پنج درصد از پول از دست رفته است.

نکته مهم

اگر جایی به شما سود زیاد و ریسک پایین پیشنهاد کردند یا دروغ است یا این اتفاق، موقت رخ خواهد داد. همانطور که مشاهده میکنید، ممکن است با گزینش پرتفوی ریسک متوسط، ۴۷ درصد از سبد ما کاهش یابد که به معنای این است که باید ۱۰۰ درصد سود شناسایی کرد تا اصل پول برگردد.

اگر تحمل یا شرایط این را نداریم که پول ما نصف شود، به خاطر چند درصد سود بیشتر، سبدهای با ریسک بالا را انتخاب نکنیم.

سخن پایانی

نکته مهم در خصوص استفاده از این استراتژی سرمایه گذاری مقاوم این است که باید با هدف حفظ سرمایه در مقابل ریسکهای سیستماتیک از بازارهای مالی متنوع بهره بگیریم. سبد پیشنهادی، سبد کم ریسک است که موجب می شود در بلندمدت ما در بازار زنده بمانیم و اتفاق ناگواری برای ما نیافتند.