یکی از روش های سرمایه گذاری، ورود به بازار سرمایه است؛ در این روش شرکت ها تعدادی از سهام خود را در اختیار عموم قرار می دهند و افراد نیز با هدف افزایش سرمایه خود وارد بازار می شوند. امروزه، با توجه به سودآوری و بهبود شرایط مالی سرمایه گذاران، ورود به این بازار مورد استقبال قرار گرفته است. اما بهترین زمان خرید و فروش سهام در بورس چه زمانی است؟

در این مقاله، امید موسوی مدیرعامل شرکت تحلیلگر امید، با توضیح یک تکنیک ساده، زمان مناسب خرید و فروش سهام را آموزش می دهد.

استراتژی معاملاتی چراغ چشمک زن

حتما با رانندگانی که از چراغ راهنما استفاده می کنند، روبرو شده اید؛ آن ها با هدف اعلام هشدار جهت پیشگیری از خطرات آتی از آن استفاده می کنند. به عنوان مثال، زمانی که تصمیم می گیرند مسیر خود را تغییر دهند و به سمت دیگری بپیچند، معمولا چراغ راهنما می زنند. استفاده از چراغ چشمک زن نشان دهنده یک رانندگی با فرهنگ است.

در بازار سرمایه نیز فقط سهامی که با فرهنگ است و چراغ راهنما می زند را خریداری می کنیم. اگر سهامی که چشمک نمیزند را خریداری کنیم، به ضرر ما خواهد بود؛ زیرا اگر روند سهم به صورت ناگهانی تغییر کند، ممکن است ما از این تغییرات جا بمانیم و ضرر کنیم.

بنابراین شناسایی چراغ راهنما در بازار از اهمیت زیادی برخوردار است. یکی از مهمترین چراغ راهنما و هشدارهایی که سهام یا ابزارها در زمان تغییر روند ( صعودی به نزولی، نزولی به صعودی، خنثی) از خود نشان می دهند، حجم معاملات است. همچنین، با مشاهده گذشته یک سهم می توانید از با فرهنگ بودن آن مطمئن شوید.

شناسایی چراغ راهنما در بازار با استفاده از موارد زیر ممکن است:

حجم هم جهت با روند سهم

همان طور که در استراتژی های قبلی گفته شد، حجم باید هم جهت با روند سهم باشد؛ یعنی اگر سهمی در حال صعود بوده و روزانه قیمت آن در حال افزایش است، پس هر روز حجم آن نیز باید بیشتر شود. در این صورت روند پایدار است.

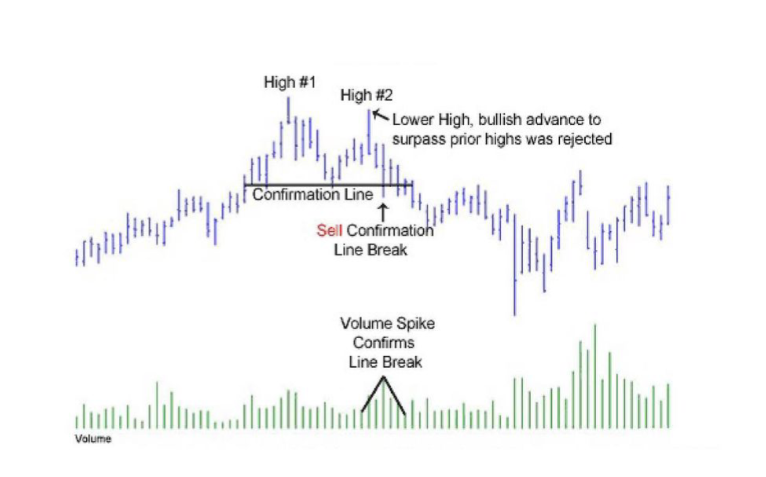

به عنوان مثال، اگر قیمت امروز پنج درصد نسبت به روز قبل رشد کرده باشد، حجم معاملات نیز باید افزایش یابد تا اطمینان حاصل کنیم که تعداد خریداران نیز افزایش یافته است؛ در غیر این صورت، حجم معاملات کم در انتهای روند صعودی (و برعکس) یعنی چراغ چشمک زن؛ که نشان دهنده عدم پایداری و تغییر روند است.

سر و شانه سقف در رابطه با حجم معاملات

در سر و شانه سقف، انتظار داریم وقتی سهم در روند صعودی است، سپس نزولی شود. اما با شرط چشمک زدن؛ به این معنا که حجم در شانه سمت راست کمتر از شانه سمت چپ شود و تغییر روند را تایید کند. این نکته در سر و شانه کف هم کاربرد دارد.

سخن پایانی

تقریبا تمام افراد فعال در بورس تمایل دارند تا زمان مناسب سرمایه گذاری و ورود به بورس برای کسب بیشترین سود را بدانند؛ با کمک این تکنیک و استراتژی چراغ چشمک زن می توانید در بهترین زمان به این بازار ورود کنید و با خیال راحت سهام را خرید و فروش کنید.